以下文章来源于半导体行业观察,作者:钟林

以终为始,方得始终。从开始就要考虑到最终的结果,中国市场最终不需要那么多芯片公司,大浪淘沙,胜者为王。

国产芯片公司创始人和投资人,也许从一开始就心知肚明。

适逢其时,写此文章。浩浩荡荡的中国芯片创业大潮,也到了该退潮的时候。然而中国的创业者都是打不死的“小强”,这种倔强和韧性值得敬佩和尊重。但是,对行业的正确理解和认知,是一个创业者和投资人最基本的素质和要求,否则,一腔热情终将付诸东流,伤国伤民伤自己。每一个芯片创业者都要时刻记住,每一次政府补贴,都是纳税人的钱。

你在做有价值的芯片吗?你在做一个有价值的芯片公司吗?如果是,请努力做到该赛道的前三,否则会被淘汰。如何做到赛道的前三,首先要避免在努力和前进的过程中死掉,活下来才有机会。

知道了如何死,才知如何活。今天就聊聊国产芯片公司面临的几种“死法”。

死于团队

据国外权威创业研究机构调查表明,62%的创业公司死于创始人团队之间的内部矛盾,创始人团队人数与创业成功与否也有一定的关系。

前段时间,诺领科技倒闭,在芯片行业掀起千层浪。从报道来看,2017年11月,王承周率先在国内注册成立了诺领科技。孔晓骅则在2018年第一周加入并迅速组建了一支12人的核心团队,专注于蜂窝IoT无线通信领域芯片设计。然而就在完成2亿元融资的2020年,作为核心人物的孔晓骅却突然离开了诺领科技,回到美国发展。创业公司核心技术创始人的离开,是诺领科技倒闭的关键因素。

通过诺领科技这个案例,我们可以延伸出几个共性的问题:

1

伪需求

根据网上信息,诺领科技推出的第一款,也是唯一一款产品是集成GNSS的NB-IoT芯片NK6010,产品在性能和技术上没有问题。但诺领科技在2020年时几乎没有营收,2021年也只有150万人民币左右的收入。从这里可以看出,产品规划和定义出了问题,是一个伪需求的产品。其实,这是一个很有追求的团队,他们想做有价值的技术和产品,他们想做差异化,但是缺少一个真正懂市场和产品的人。一个公司的错,从产品规划开始就埋下了。如果他们也跟市场上其他NB-IoT芯片公司一样,做同质化产品,最多就是内卷,有销售额没有利润而已。

2

纸团队

失败创业公司缺少能够指挥大局的人物和能力互补、利益共享的合伙人。创业合伙人要一起经历顺境和逆境,要经历利益的分配和冲突,要经历意见和思路不统一。在经历这些之后,这个团队还能不能坐在一起,同心协作朝着共同的目标去打拼和坚持,是分辨这个团队是纸团队还是硬团队的关键。从结果来看,诺领科技是纸团队。

3

乱花钱

建议现在芯片公司创业者省着花钱,因为资本的寒冬来临了,不该花的地方要节约下来。前两年,芯片创业融资很容易,钱又多,花钱大手大脚,高价挖角同行,导致行业成本快速升高。所以,做芯片越来越烧钱,在研发费用方面,诺领科技2020年耗费了近8000万人民币,2021年更是翻倍增长,达到1.6亿人民币。

死于扩张

对于芯片公司来说,产品线或者赛道的扩张,到底是机会还是陷阱?没有统一的答案,视每家公司的情况和时机而定。对于大部分创业公司来说,扩张是很危险的,往往死于扩张。

芯片创业公司基本上都是从一个项目开始的,该项目的选择一定是基于对机会的判断和自己资源的优势,集中所有力量去实现其目标。虽然,对于初创公司而言,扩大规模是每个企业的愿景,但急于扩大规模就像是一剂初创企业毒药。扩大规模的前提是“烧钱”,绝大部分初创公司是没有能力靠自身盈利来扩张的,只能依赖于不断融资,如果缺乏后期资金支持,公司将走向死亡。

芯片创业公司为什么要选择扩张?主要有三个原因:

1

投其所好,迎合投资人

部分投资人喜欢追热点,喜欢大赛道和市场规模。创业公司规划的产品线越多,市场规模总和越大,投资人兴趣越大,意味着投资回报率越高。一些创业公司,为了得到资本的青睐,不计成本,盲目扩张,迷失定位,去追求那些遥不可及的目标。而很多投资人是不懂芯片行业的,他们从目标出发,理论推导,分析下来符合投资逻辑,于是对创业公司进行投资。一个案例的成功,会引起很多创业公司的效仿。

2

产品同质化,寻找新赛道

太多芯片创业公司,赛道过度拥挤,导致产品同质化问题非常严重。要么熬死对手,要么寻找新赛道。这是两难,不寻找新赛道扩张是等死,但寻找新赛道扩张可能是找死。

时至今日,寻找一条有机会的芯片新赛道极其艰难。往哪都是创业公司扎堆或者已有巨头入局垄断市场。因此,选择一条有技术演进和迭代的方向,显得尤其重要,通过技术突破和快速推进,抢占技术和产品先机,否则只能深陷产品同质化的泥潭而不能自拔。

3

需求引导,抓住新机会

随着技术的创新和应用的发展,很多产品机会也随之而来,也许是机会,也许是陷阱。能不能选对机会,能不能抓住机会,是运,也是命。

国产芯片行业也有这样的公司,在扩张的过程中,选对了技术和产品方向,抓住了机会。扩张的过程中,资金的保障是前提。

死于回购

资本寒冬的到来,一些芯片创业公司将死于回购。

回购协议是芯片创业公司融资的标准条款。基金投资都是有年限的,长则8~10年,短则3~5年,大部分回购协议在3~5年之间。如果芯片创业公司不能在这个期间上市,投资人很有可能会启动回购协议。

来看看《公司法》第71条、第137条,股权投资基金与目标公司约定的,由目标公司股东回购股权投资基金在目标公司中股权的条款,性质即为股权转让。在司法实务中,法院对投资人与股东之间签署股权回购协议的约定,通常认为其在不出现违反合同法定无效的情形、不侵害目标公司及其债权人等相关方的利益时,应尊重当事人之间的契约自由、意思自治,认定回购条款合法有效,当合同约定的回购条款成就时,投资人有权请求该股东全面履行其回购义务。

投资协议里的回购协议是真实和有效的,是悬在创业者头上的一把达摩克利斯之剑。在之前芯片行业资本很热,创业者都不会在意这个条款,因为估值快速抬升,账面投资收益大幅增加,即使投资人启动回购协议,也会有新的投资人接盘。一旦资本冷下来,估值回归理性,市场内卷,上市时间拉长,创业公司面临的风险很大。投资人则会面临资金的风险和LP的压力,回购协议将被启动,要么有新的投资人接老股,要么公司账上现金被抽走。毫无疑问,一些芯片公司将死于回购。

接下来,国产芯片行业将进入淘汰赛,大部分芯片创业公司将倒闭。眼看着自己的投资打水漂,投资人会快速启动回购协议,及时止损。这样一来,加速了芯片创业公司死亡。

怎样避免回购协议导致公司死亡?不签回购协议可以规避这类风险,但回购协议又是一常规条款,除非创业公司融资选择比较多,否则不接受就拿不到投资。在操作层面,避免触发回购协议带来的恶果,就是在前期融资适当压低估值,等到公司产品和业绩都起来了,能做进赛道前三或者有机会上市了,快速拉升估值融资。这个时候,前面的投资人不会选择退出,即使选择退出,大把的投资人愿意接过股权。

前期的低估值,会让创业公司稀释较多股权,在资金支配上需要非常节省和谨慎,但能带给创业公司更多安全感。

死于估值

上一轮资本的过热,往往会导致资本寒冬。前两年,半导体行业投资机构间激烈的竞争,致使一些机构优先保证自己“能够抢得上”,高估值投资半导体项目,从而推高行业整体估值。在估值没有回归理性之前,资本不敢轻举妄动。

很显然,在国内半导体板块,二级市场的投资人比一级市场投资人要冷静很多,上市公司市值不高,直接压低了一级市场投资人给芯片创业公司的估值。甚至会出现二级市场和一级市场估值倒挂。在这样的情况下,一级市场的高估值是没法进行融资的,除非公司上市去二级市场融资。

在一级市场,可以降低估值融资吗?显然不可以,底线是可以跟上一轮同估值融资,如果一级市场还是觉得估值过高,那么融资这条路就走不通了,公司或倒闭,或被并购。在之前的投资协议里,会明确规定目标公司或者实控人不得以低于上一轮的估值进行融资,否则需要赔偿上一轮投资人的损失。

这种高估值一般出现在B轮或者B轮之后,需要进行B轮融资的公司,不论员工人数还是研发投入,都已经具备一定规模,与需要A轮融资的公司相比,每月的成本支出高很多。加上赛道拥挤,产品同质化严重,光有销售额没有利润,没法正向现金流。如果说,在没拿到A轮前的创业初期,创业者们还可以勒紧裤腰带过日子,但对于A轮过后的公司来说,任何形式的资金链断裂都是致命的。

另一方面,市场上的虚假估值很容易对创业者产生误导,让创业者误认为自己的公司完全有实力承担如此高的估值,因此也会很乐于相信别人报出的被夸大的数字,以为借此可以为自己争取到更多的融资,从而获取更多的利益。这种心态最终害人害己。

所以,最重要的是,创业者要对自己公司有一个正确的估值空间,并保持一定弹性,以便能随着市场热度的变化随时调整估值,这样做的目的是让估值更好地被投资人接受。其实,在C轮阶段,最重要的并不是估值,而是速度。谁可以最快与投资人签约并交割,谁就可以占有优势,减少很多不确定性。

为了避免死于估值,在B轮或C轮融资前,创业公司要储备好充足的资金。天使轮、A轮融资的时间间隔很短,融资者不用考虑资金的问题,但A轮和B轮、B和C轮融资之间的间隔就可能很长了。据不完全数据统计,在近几年的创业公司中约有60%的公司在A轮到B轮融资中“死去”,能撑到C轮的不足12%。且行且珍惜,小心高估值。

死于上市

企查查数据显示,我国现存芯片相关企业14.29万家。2022年上半年,我国新增芯片相关企业3.08万家。从区域分布来看,广东以4.74万家芯片相关企业排名第一。江苏、山东分别有1.69万家、0.87万家芯片相关企业,位居前三。此后依次为浙江、上海、陕西等。大部分公司无实质性芯片业务。

但是中国大陆芯片设计公司数量是比较真实的,来自ICCAD统计数据显示,2021年中国大陆的芯片设计公司数量达到2810家,较2020年的2218家增长26.7%。值得注意的是,2019年只有1780家本地芯片设计公司,过去两年有大幅增长。

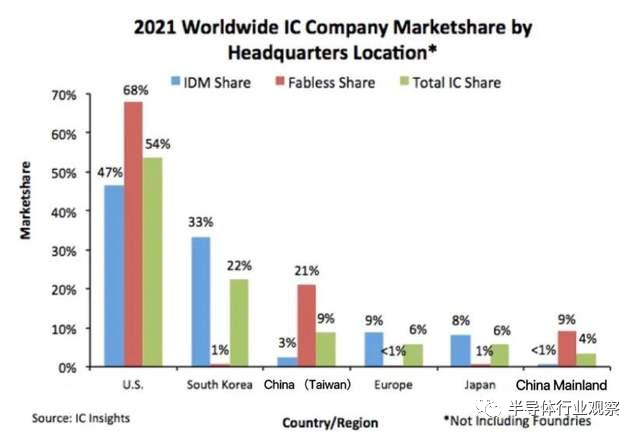

再从下图来看,中国大陆在芯片设计(fabless)这一块,只占了全球9%。也就是说国内2810家企业,仅拿下了全球9%的份额,但在企业数量上远超全球总和。

根据中国半导体协会行业数据,预估2021年有413家芯片设计公司的销售额超过1亿元人民币,较2020年的289家增长42.9%。2021年,这413家公司的销售额为3288亿元人民币,高于前一年的3050亿元人民币,占整个行业销售额的71.7%。

按照这个趋势,很快将有500家国内芯片设计公司年销售额超过2亿元。科创板能容下这么多芯片设计上市公司吗?

客观来看,科创板是容不下那么多芯片设计上市公司的,即使上去了,也没有市值和流动性。所以,一些没有盈利能力的芯片公司就算成功上市,最终也将死于上市。

根据科创板上市的一个选项要求,预计市值不低于人民币15亿元,最近一年营业收入不低于人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%。但没有盈利要求,也正是因为这个,国内诞生一些为上市而上市的芯片创业公司。如果不能成功上市,这些公司就会直接倒下,没有一丝苟延残喘的机会。

为了上市而上市的芯片公司有三个特点:

1 产品做到差不多,不会精益求精,一切为了快速出销售额。

2 盲目增加产品线,不看投入产出,只为增加销售额和估值。

3 追求员工的数量,不看人均产出,让自己看起来像大公司。

为了上市而上市的芯片公司,也最急迫杀价格做销售额,只求快速上市。因为这些公司知道,他们的目的不是做好产品,不是做国产替代,更多的是做替代国产做销售额。这样的公司如果多了,更多的公司将死于上市之前,更多的公司将死于上市以后。

写在最后

接受现实,面向未来;把握机会,奋力一搏。要想赢,必须懂。懂行业,懂产品,懂技术,懂市场,懂管理,懂运营,懂融资,懂赛道竞争格局和策略。哪一个不懂,一招不慎,满盘皆输。

粗放式的芯片创业时代已经过去了,对创业者和创业团队的要求将越来越高。创业公司要兼顾战略与执行,而正确有效的战略得以执行与落实,对创业公司的成败起着关键性作用。

最后,借用一位芯片上市公司创始人的一段话:“2018年以前,芯片设计公司做出一点成绩,IPO上市是凤毛麟角,不计其数的芯片设计公司倒下了。4年以后,芯片设计公司倒下变得很稀奇,IPO上市反而显得是很平常的事”。品味之后,方知答案。