来源/专芯资本

即将步入尾声的 2023 年对于很多半导体企业来说,即便不是激流勇退,也可以说得上是在很多层面按下了暂停键。这一半导体行业的 “gap year” 没有太多的休闲与浪漫,伴随着的是全球宏观经济的衰退与地缘政治的持续紧张。这一年,利率飙升、通胀加剧、消费低迷、股市摆烂,使得整个资本市场集体 emo。

这一年,由于营收放缓,库存水位释放不明朗但其他成本却不断提升,芯片公司纷纷绞尽脑汁缩减团队,减少对过剩产能的提前投入。2023 年第三季度,除了英伟达一骑绝尘之外,高通手机芯片销售额同比下降 25%,博通同比小幅增长 5%,三星、英特尔、联发科等头部芯片公司都遭遇了不同程度的挑战。

注:2023 英伟达股市表现接近疯狂

注:2023 英伟达股市表现接近疯狂

但是,硬币的另一面,我们也嗅到了新的机会。例如,经济下行与库存过高,让企业开始在打价格战的同时,不得不用力思考真正的破局之术。盲目的扩张团队、产品线,过早的规划长远的 roadmap 这些操作,显然不是当前局面下的正道。步入四季度,回看 2023,我们总结出半导体行业发生的极大显著变化,并尝试预见 2024 行业发展的新趋势,以飨读者。

趋势一:高端制造回流,全球先进制造将迎来新竞赛。

在全球化高度发展的今天,即便知道没有任何一国甚至任何一洲能够实现芯片的全完自给自足,但是这并不妨碍大家拥抱这样的理念,并且执行相关战略。欧盟和美国先后制定的芯片法案,以及对于高端制造企业落地的高度重视,都预示着制造业回归的浪潮将难以阻挡。

美国计划将国内生产比重从 2020 年的 11% 提升到 2030 年的 30%;欧盟也计划在相同时间内从 9% 提升到 20%。欧盟的意大利、德国、荷兰、西班牙,非欧盟国家中的应英国、乌克兰、挪威都在不同程度上欢迎并且承接了芯片制造、封装测试的产能。进入 2024 年,芯片公司需要更加多的考虑产业链上下游供给多元分散所带来的潜在风险。

注:拜登构建的印太经济框架,联手日韩及东南亚在半导体领域掣肘中国

注:拜登构建的印太经济框架,联手日韩及东南亚在半导体领域掣肘中国

美国《芯片和科学法案》颁布后,美国本土掀起了建造半导体工厂的热潮,当前有超过 10 个新晶圆厂计划或正在建设中,以实现拜登总统关于“振兴国内制造,加强美国供应链”的雄心。另一方面,乌克兰战争、中美局势、巴以冲突,这些关键局部地区的动荡,将给空运、航运等贸易线路带来持续的不确定性。物流成本的不稳定将对终端产品的价格带来影响,这样又将反过来对整个上游提出新的挑战。

注:Intel 位于特拉维夫附近的办公大楼

贸易战争中诸国将不可避免的对知识产权采取 “武器化” 的措施,中国如果无法从美国或者相关欧洲国家获取 IP,则不得不转向亚洲其他国家或者强化国产替代。芯片战争中,企业之间的互相收购与兼并将持续出现,独家买断、JV 等合作形式,也将是各个模块之间合伙的常规操作。

趋势二:设备+零部件本土化跟进,相关投资受关注

受益于高端制造回流与本土晶圆制造、封装测试能力的夯实,特别是为了应对国内国产替代需求与供应链管理安全性的考量,半导体设备特别是前道设备与相应零部件的生产、技术引进与投资,将持续成为热点。根据 SEMI 的报告,从 2020 年起,半导体设备全球销售额每年都将增加百亿美元,其中前道设备的份额占据八成以上。

在前道设备中,光刻机、刻蚀机、薄膜沉积设备最为关键,半导体设备属于高新技术领域,相关厂商均在各自专业技术领域耕耘几十年,并且基本上由美国、日本与荷兰企业垄断,即便中国电子装备头部企业的营收规模和这些国家企业相比,还相去甚远。设备整体与相关零部件的国产化替代空间巨大。

注:国内电子装备龙头企业 北方华创

注:国内电子装备龙头企业 北方华创

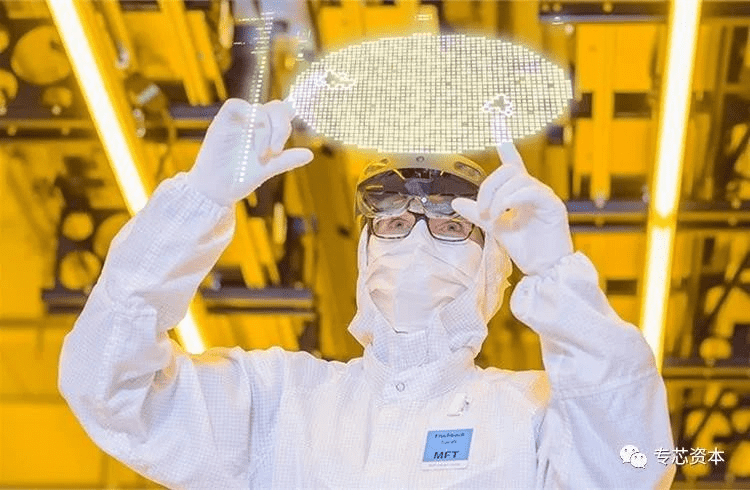

近些年,新能源、物联网等智能硬件设备的出现,缩短了上游设备更新迭代的周期,各国家理论上存在“弯道超车”的新机遇,同时也要面对极其复杂的供应链管理挑战。前道工艺步骤繁杂,工序繁多,是芯片出产过程中技术难度较大,资金投入最多的环节。在芯片代工厂中的芯片的工艺制备流程如下:氧化、匀胶、曝光、显影、刻蚀、沉积、研磨、离子注入、退火。离子注入完成之后,继续沉积二氧化硅层,然后重复涂胶,光刻,显影,刻蚀等步骤进入另一个循环,用以挖出连接金属层(导电层)的通孔,从而使互通互联得以是现在晶圆中。

注:荷兰 ASML EUV

注:荷兰 ASML EUV

针对不同类型的零部件,技术难点各不相同,国产化率差异大。机械类零部件应用最广,市场份额最大,目前主要产品技术已经实现突破和国产替代,先进制程相关难突破。机电一体类和气液传输/真空系统零部件同样品类繁多,国内部分产品已实现技术突破,但产品稳定性和一致性与国外有差距。

技术难度相对比较高的为电气类、仪器仪表类、光学类零部件,国内企业的电气类核心模块(射频电源等)少量应用于国内半导体设备厂商,主要应用于光伏、LED等泛半导体设备,国产化率低,高端产品尚未国产化;仪器仪表类对测量精度要求高,国内企业通过收购进入国际半导体设备厂商,自研产品少量用于国内设备厂商,国产化率低,高端产品尚未国产化;光学类零部件对光学性能要求极高,由于光刻设备国际市场高度垄断,高端产品一家独大,国内光刻设备尚在发展,相应配套光学零部件国产化率低。

趋势三:数字化转型进行时,布局现在,赢得未来。

到 2023 年,全球半导体产业预计将产生一万亿美元的营收。支持这一增长的高端晶圆制造、设备、后道的封装测试服务等等,都必须面对全方位的升级赋能。目前全球超过九成的封装测试都是在亚洲完成,欧洲、北美、东南亚等地区还在继续强化分装测试能力。这将使得封装制造的产能变得相对不可预测,因此数据分析平台、新的 ERP 产品、供应链管理系统将应运而生,促使封装测试的外包工作变得更可视化、更可预见同时也更精准。从某种程度上来说,芯片的竞争早已超脱了性能,更关乎市场触达、智能营销等。

注:博世在德国德雷斯顿工厂的工人在作业

注:博世在德国德雷斯顿工厂的工人在作业

除了封装测试外包,内嵌入系统内的各类数据分析工具也能够帮助预见气候变化、物流运输等情况,并分析对于公司运营带来的影响。智能数仓能够促进产业链上下游进行更下透明流畅的信息共享。芯片公司能够更加从容地管理 BOM 表,不必为个别供应商的个别零部件变动而头疼皱眉。工业 4.0 时代的到来,数字孪生在工厂的应用,物联网各类设备对于产线的动态记录与数据传输,使得晶圆厂能够更加敏捷地生产芯片。数据科学的应用,也能够反哺供应链与采购管理。

AI 对于包括 EDA 在内的芯片设计软件的补充与提升,将极大地提升芯片设计的效率。谷歌团队表示,使用 AI 能够使得传统上需要人工数月完成的工作量,在几个小时内就可以完工。谷歌的 TPU 芯片已经使用的更加先进的算法进行自我优化。美国国防部旗下的先进研究计划署(DARPA)已经设定了“芯片设计全自动化”的终极目标,正在布局绕线(P&R)与模拟(simulation)阶段取到阶段性进展。

注:Google TPU

注:Google TPU

2024年,芯片公司需要思考的是:如何在经济下行周期内,有效的进行数字化转型的投入。在业务流程中,那些关键指标的设定和改善,能够真正对于企业的降本增效产生效益。公司的 IT 投入又该怎样面相下一个十年的数字化新局面。

趋势四:人才储备与培训,赢得芯片战争的关键。

foundry 回归本土的趋势下,各国对于半导体人才的争夺将进入白热化。对于人才的培养、培训与可持续成长,将是下一个十年各国都必须认真面对的问题。据统计,当前全球从事半导体行业的人数大概在 230 万人,而这一数字有望在 2030 年达到 300 万。其中,高级电工、管道工、焊接工、设备维护维修技师、智能工厂自动化管理运营专家,以及大量电气工程及其自动化毕业生将会备受追捧。

注:台积电为新入职员工进行培训

注:台积电为新入职员工进行培训

随着自动化、数字化以及配套技术的发展,人才培养以及人才能力的定义也不得不持续演进。半导体产业将不得不选择和高校、技术学校、职业学校进行深度融合,形成良性循环。传统的以硬件见长的半导体行业,将并行并且不得不更多地关注软件的作用。无论是 AI 工具对于 layout、电路设计的加持,还是营销自动化软件对于商业化的辅助,亦或是开源社区的搭建孵化,未来半导体产业考验的是综合实力,只有“软硬兼施”,才有可能在竞争之中胜出。

什么样的组织框架设计能够最大程度上可持续地激发半导体公司的人效,是通过人工智能、自动化工具、机器人还是另有其他妙招?什么样的组织框架能够确保团队最高效解决当下的问题,同时能够使得企业在长远竞争中保持创新与活力?这些恐怕都是每一个半导体公司甚至政府、协会、高校等等都要一起思考的关键命题。

结 语

2023 已经过去了四分之三,第四季度对于硬件出货的数量在历史上非常关键。今年,不同芯片公司在不同程度上完成了库存水位的“去水”,更有个别 GPU 厂家一片难求。但是在下行周期中,没人能够预见拐点的出现时间与新经济周期的始末。不过,可以预见的是,整个产业如何在逆境中,通过多种渠道提升竞争力、见本增效的命题,将持续被探讨、被实践、被检验。

免责声明 | 素材源于网络,转载仅作为行业分享交流,不代表本司观点,版权归原作者所有。如涉侵权,请联系我们处理。